ERP

Chuyên ngành

Tools/Apps

Công nghệ

Code riêng

Báo cáo tài chính là hệ thống tài liệu chuẩn hóa phản ánh toàn bộ bức tranh tài chính của doanh nghiệp tại một thời điểm hoặc trong một kỳ kế toán. Với ba trụ cột chính: bảng cân đối kế toán, báo cáo kết quả kinh doanh và báo cáo lưu chuyển tiền tệ, báo cáo tài chính không chỉ là công cụ bắt buộc theo quy định pháp luật mà còn là nền tảng để doanh nghiệp đưa ra các quyết định chiến lược về đầu tư, tài trợ, vận hành và phân phối lợi nhuận.

Khi được tích hợp cùng các hệ thống báo cáo quản trị như báo cáo dòng tiền, báo cáo chi phí, báo cáo doanh thu, báo cáo tài chính giúp ban lãnh đạo có cái nhìn sâu sắc về sức khỏe tài chính hiện tại, cơ cấu vốn, khả năng thanh toán, hiệu quả hoạt động và rủi ro tiềm ẩn. Đặc biệt, báo cáo tài chính là cơ sở để doanh nghiệp làm việc với ngân hàng, nhà đầu tư, cơ quan thuế, cũng như để đánh giá hiệu quả các chiến lược tài chính đã thực hiện.

Báo cáo tài chính sẽ cho nhà quản trị những góc nhìn đa chiều về hoạt động của doanh nghiệp như:

Tuy nhiên, trong năm 2025, nhiều doanh nghiệp vẫn gặp khó khăn trong việc tổng hợp và trình bày báo cáo tài chính một cách minh bạch, nhanh chóng và kịp thời. Dữ liệu phân tán, nhập tay nhiều bước, thiếu đồng bộ giữa các bộ phận khiến quá trình lập báo cáo trở nên chậm trễ, dễ sai sót và thiếu chiều sâu phân tích – đặc biệt khi nhu cầu báo cáo ngày càng cao từ phía lãnh đạo và các bên liên quan. Đây cũng chính là rào cản lớn khi doanh nghiệp muốn ứng dụng cách phân tích báo cáo tài chính để đưa ra quyết định chiến lược.

Hãy tưởng tượng một doanh nghiệp thương mại vừa trải qua quý I có doanh thu tăng trưởng mạnh, nhưng báo cáo tài chính lại cho thấy dòng tiền âm, nợ phải trả ngắn hạn tăng vọt, và tồn kho tăng bất thường. Những cảnh báo đó chỉ có thể phát hiện được nhờ báo cáo tài chính đầy đủ, chính xác và được phân tích bằng phương pháp phân tích báo cáo tài chính phù hợp – nếu không, ban giám đốc có thể ra quyết định sai lầm.

Lập báo cáo tài chính định kỳ và trình bày trực quan bằng phần mềm không chỉ giúp tiết kiệm thời gian, hạn chế rủi ro sai sót, mà còn giúp lãnh đạo nhanh chóng nhận diện vấn đề, so sánh kỳ này với kỳ trước, theo dõi xu hướng và đưa ra hành động kịp thời.

Trong bài viết này, chúng tôi sẽ cùng bạn tìm hiểu:

Hầu hết các công ty đều ghi lại dữ liệu tài chính trên ba báo cáo chính nhưng đôi khi bao gồm vốn chủ sở hữu của cổ đông trên một báo cáo riêng.

Bảng cân đối kế toán ghi lại tổng tài sản, nợ phải trả và vốn chủ sở hữu mà bạn hiện đang sở hữu. Một đánh giá nhanh về bảng cân đối kế toán có thể cho bạn thấy tổng tài sản, trừ đi vốn chủ sở hữu và nợ phải trả.

Thông thường, các doanh nghiệp theo dõi bảng cân đối kế toán theo quý và có thể bao gồm dữ liệu từ bảng cân đối kế toán khi tạo báo cáo hàng năm. Bảng cân đối kế toán cũng cung cấp đánh giá theo thời gian thực về tính thanh khoản tài sản hiện tại và khả năng chi trả nợ của bạn. Thông thường, bảng cân đối kế toán phác thảo các mục sau:

>>>Xem thêm: Báo cáo tuân thủ là gì? Hướng dẫn đầy đủ và cách ứng dụng trong doanh nghiệp hiện đại

Trong khi bảng cân đối kế toán xem xét các hoạt động hiện tại, bảng thu nhập theo dõi các quy trình này trong một thời gian dài hơn. Một số doanh nghiệp theo dõi báo cáo thu nhập hàng quý và sử dụng các tài liệu này để theo dõi các quy trình tài chính trong suốt cả năm.

Báo cáo thu nhập cho thấy hiệu suất về doanh thu, thu nhập ròng, chi phí và thu nhập trên mỗi cổ phiếu vốn nếu các công ty mở cổ phiếu trên sàn giao dịch chứng khoán. Báo cáo thu nhập là cùng một tài liệu để báo cáo lãi lỗ, và một số doanh nghiệp gọi báo cáo thu nhập là báo cáo lãi lỗ hoặc báo cáo P & L. Có một số yếu tố chính trong tài liệu này:

>>> Xem thêm: Báo cáo doanh thu chi phí: Chi tiết từng đồng thu – từng khoản chi để tối ưu vận hành

Báo cáo lưu chuyển tiền tệ rất quan trọng để đo lường hiệu quả mà các công ty tạo ra tiền mặt để trả nợ. Tài liệu về lưu chuyển tiền tệ cũng bao gồm cách các doanh nghiệp tài trợ cho các hoạt động và đầu tư, cho thấy các hoạt động đang diễn ra tạo ra doanh thu để hỗ trợ chi phí. Báo cáo lưu chuyển tiền tệ chính xác rất quan trọng để hiểu được hiệu quả của các hoạt động hiện tại, hoạt động chi tiêu và tạo ra doanh thu.

Báo cáo lưu chuyển tiền tệ cũng có thể cung cấp cho các nhà đầu tư cái nhìn sâu sắc có giá trị về việc liệu một doanh nghiệp có rủi ro đầu tư cao hơn hay không. Không giống như bảng cân đối kế toán và báo cáo thu nhập đòi hỏi một số phép tính để ghi lại các giá trị tài chính, báo cáo lưu chuyển tiền tệ thường bao gồm ba yếu tố chính:

Hoạt động tài chính, bao gồm mua lại cổ phiếu, trả cổ tức, trả nợ và phát hành, tiền mặt từ nhà đầu tư và thanh toán tiền mặt cho cổ đông

>>>Xem thêm: Báo cáo cơ cấu chi phí Cơ sở dữ liệu chủ chốt để cắt giảm chi phí hiệu quả nhất

Báo cáo doanh thu chi phí: Chi tiết từng đồng thu – từng khoản chi để tối ưu vận hành

Vốn chủ sở hữu thường xuất hiện trên bảng cân đối kế toán, tuy nhiên, các công ty lớn hơn có thể ghi lại các hoạt động này trên các báo cáo riêng. Báo cáo vốn chủ sở hữu phục vụ mục đích này và bao gồm số tiền mà các bên liên quan chính và chủ sở hữu đầu tư vào một công ty. Các khoản đầu tư này bao gồm cổ phiếu và chứng khoán của công ty, trả cổ tức vào các thời kỳ nhất định. Các mục bổ sung trên báo cáo vốn chủ sở hữu mà các công ty thường xem xét bao gồm:

>>>Xem thêm: Báo cáo sales: Mẫu và các loại báo cáo giúp doanh nghiệp xác định điểm nghẽn, tăng tốc bán hàng

Trước khi làm bất cứ điều gì khác, bạn phải sắp xếp mọi thứ ổn thỏa bằng cách tổng hợp tất cả dữ liệu tài chính có liên quan, bao gồm hóa đơn bán hàng, biên lai , sao kê ngân hàng và báo cáo chi phí.

Bước này đóng vai trò là nền tảng của toàn bộ quy trình. Dữ liệu thu thập được sẽ vẽ nên bức tranh rõ nét về tình hình tài chính của doanh nghiệp bạn, cho phép bạn khám phá những lĩnh vực cần giảm chi phí và trao quyền cho bạn đưa ra quyết định sáng suốt.

Quá trình này có vẻ khó khăn — xét cho cùng, không ai thích phải lục tung một núi biên lai hoặc nhập dữ liệu thủ công từ báo cáo chi phí — nhưng với các công cụ phù hợp, điều đó không nhất thiết phải như vậy. Chúng tôi khuyên bạn nên sử dụng phần mềm cho phép bạn quét biên lai theo thời gian thực, giúp bạn tự động nhập thông tin chi tiết về giao dịch và giảm thiểu lỗi thủ công.

Sau khi thu thập dữ liệu tài chính, đã đến lúc sắp xếp và lưu trữ. Chia dữ liệu thành các danh mục như doanh thu, chi phí, tài sản và nợ phải trả.

Một bộ dữ liệu được tổ chức tốt sẽ hợp lý hóa quy trình soạn thảo, giúp bạn đáp ứng thời hạn báo cáo và duy trì sự tuân thủ các yêu cầu theo quy định. Bước này đảm bảo bạn đang nói ngôn ngữ của các chuẩn mực kế toán, điều này rất quan trọng để giữ được lòng tin của các bên liên quan và tránh các vấn đề pháp lý.

Để chuẩn bị cho thành công trong bước này, hãy chọn phần mềm kế toán trước phân loại dữ liệu tài chính của bạn liên tục. Thay vì chờ đến phút chót mới sắp xếp thủ công các khoản chi tiêu của bạn, hãy sử dụng phần mềm này để quét hoặc tải dữ liệu của bạn lên tự động khi dữ liệu xuất hiện.

Ở bước này, bạn nên ứng dụng các công cụ công nghệ để gia tăng hiệu suất và tiết kiệm thời gian. Chẳng hạn như phần mềm phân tích kinh doanh BCanvas có tính năng hệ thống hóa và lưu trữ các thông tin phi cấu trúc thành tài sản dữ liệu có giá trị lâu dài. Hệ thống cho phép upload đa dạng định dạng như PDF, ảnh chụp, văn bản scan, email, và file đính kèm.

Dữ liệu được tổ chức và phân loại thông minh, giúp người dùng dễ dàng tìm kiếm và chia sẻ thông tin một cách nhanh chóng và hiệu quả. Điều này giúp doanh nghiệp tận dụng tối đa giá trị từ các dữ liệu không chính thức, đồng thời tạo ra một môi trường làm việc linh hoạt hơn.

Sau khi dữ liệu của bạn được phân loại gọn gàng, đã đến lúc bắt đầu soạn thảo báo cáo tài chính sơ bộ. Điều này bao gồm ba báo cáo chính: báo cáo thu nhập, bảng cân đối kế toán và báo cáo lưu chuyển tiền tệ.

Chúng ta hãy cùng xem xét những điều bạn cần biết để soạn thảo từng báo cáo tài chính.

Cách soạn thảo báo cáo thu nhập

Hãy nghĩ về báo cáo thu nhập như bảng báo cáo của công ty bạn. Nó cho biết doanh nghiệp của bạn đã kiếm được tiền (lợi nhuận) hay thua lỗ (lỗ) trong một thời gian cụ thể. Sau đây là một cách đơn giản để tạo một báo cáo:

Trừ những chi phí này khỏi lợi nhuận gộp: Bạn sẽ có được Thu nhập từ hoạt động kinh doanh.

Xem xét các chi phí và lợi nhuận khác: Bao gồm thuế, lãi suất và bất kỳ khoản thu nhập hoặc chi phí bất thường nào khác.

Tính toán thu nhập ròng: Đây là số tiền công ty giữ lại sau khi thanh toán tất cả các chi phí và phí tổn. Nó cho thấy lợi nhuận của công ty.

Tóm lại: Báo cáo thu nhập của bạn cho biết công ty bạn kiếm được hay mất tiền. Về cơ bản, đó là doanh thu – chi phí = thu nhập ròng.

Cách lập bảng cân đối kế toán

Bảng cân đối kế toán cung cấp cho bạn cái nhìn tổng quan về tình hình tài chính của công ty tại một thời điểm. Sau đây là cách tạo bảng cân đối kế toán:

Tóm lại: Bảng cân đối kế toán cung cấp cái nhìn tổng quan nhanh về tình hình tài chính của bạn. Về cơ bản, đó là tài sản = nợ phải trả + vốn chủ sở hữu.

Cách soạn thảo báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ giống như báo cáo ngân hàng của công ty bạn. Nó cho thấy tiền mặt di chuyển vào và ra như thế nào trong một thời gian cụ thể. Sau đây là cách soạn thảo một báo cáo:

Tóm lại: Báo cáo lưu chuyển tiền tệ của bạn cho biết tiền mặt vào và ra như thế nào. Tất cả là về việc theo dõi dòng tiền để minh họa tiền của bạn đi đâu và tìm số dư tiền mặt cuối cùng. Khi các báo cáo tài chính đã hoàn tất, đã đến lúc chuyển sang bước tiếp theo.

Bước này là để đảm bảo tính chính xác. Xem xét mọi mục nhập và đối chiếu tất cả dữ liệu, khớp hồ sơ của bạn với các báo cáo ngân hàng và các tài liệu bên ngoài khác. Kiểm tra lại phép tính toán của bạn để biết lợi nhuận gộp, đảm bảo thu nhập được ghi lại của bạn là đúng và xác nhận rằng những gì bạn đã ghi lại cho các khoản nợ và thuế khớp nhau. Việc xác thực cẩn thận này giúp ngăn ngừa các lỗi có thể đưa ra ý tưởng sai lệch về tình hình tài chính của công ty bạn.

Với tích hợp phần mềm báo cáo quản trị như BCanvas, có khả năng tích hợp không chỉ với phần mềm quản lý chi phí và kế toán của bạn mà còn các ứng dụng/ hệ thống có sẵn khác. Tính năng tự động check lỗi dễ dàng xem xét và nhanh chóng tìm ra cũng như giải quyết lỗi.

Sau khi kiểm tra lại các báo cáo của mình đã ổn chưa, bạn đã sẵn sàng hoàn thiện các báo cáo để báo cáo. Tùy thuộc vào bản chất và quy mô doanh nghiệp của bạn, bước này có thể bao gồm việc kiểm toán hoặc xem xét chúng bởi các kế toán viên bên ngoài để đảm bảo tuân thủ các tiêu chuẩn và quy định có liên quan.

Hãy nhớ rằng, những báo cáo này đóng vai trò như tấm gương phản ánh tình hình tài chính của doanh nghiệp bạn đối với các bên liên quan, giúp đảm bảo các khoản vay, thu hút các nhà đầu tư và đưa ra các quyết định kinh doanh sáng suốt, do đó tính chính xác và toàn vẹn là yếu tố then chốt.

Cấu trúc tuyến tính từ trên xuống của báo cáo thu nhập dẫn người đọc đi qua toàn bộ dòng chảy tài chính: bắt đầu từ doanh thu – hay còn gọi là “top line” – biểu thị tổng số tiền mà công ty kiếm được từ hoạt động kinh doanh cốt lõi.

Sau đó, báo cáo lần lượt trừ đi giá vốn hàng bán (COGS), chi phí hoạt động, chi phí tài chính và thuế, để cuối cùng đi đến “bottom line” – lợi nhuận ròng. Khoản thu nhập ròng này phản ánh giá trị thực mà doanh nghiệp tạo ra sau khi đã thanh toán toàn bộ nghĩa vụ tài chính, trước khi phân phối cho cổ đông dưới dạng cổ tức hoặc tái đầu tư.

Lợi nhuận không chỉ là phần còn lại sau chi phí, mà là thước đo cốt lõi cho hiệu quả chiến lược. Nó thể hiện khả năng quản trị dòng tiền đầu vào và đầu ra của doanh nghiệp, khả năng kiểm soát chi phí, định giá sản phẩm, và tạo ra giá trị bền vững.

Phân tích báo cáo thu nhập mẫu: Trường hợp giả định của YYZ Corp.

Báo cáo thu nhập giả định của YYZ Corp. cho năm kết thúc ngày 31/12/2024 (triệu USD) làm rõ ba thành phần đầu tiên quan trọng:

Từ đó, ta tính được lợi nhuận hoạt động (Operating Income) – một chỉ số phản ánh chính xác hiệu quả của hoạt động kinh doanh cốt lõi, loại bỏ các yếu tố phi hoạt động như lãi vay hoặc thu nhập đầu tư.

Sau khi trừ thuế thu nhập doanh nghiệp, ta có lợi nhuận ròng (Net Income) – chỉ số quan trọng nhất để đánh giá khả năng sinh lời cuối cùng của doanh nghiệp.

Trong ví dụ này, YYZ Corp. ghi nhận thu nhập ròng giảm từ 110 triệu USD xuống còn 43 triệu USD – một mức giảm 67 triệu USD so với năm trước, phản ánh sự gia tăng mạnh mẽ của chi phí vận hành, đặc biệt trong các khoản đầu tư dài hạn như R&D. Dù vậy, điều này cũng có thể được xem là tín hiệu tích cực nếu nó dẫn đến tăng trưởng bền vững trong tương lai.

Từ số liệu đến cổ đông: EPS và cổ tức

Dòng tiếp theo của báo cáo cung cấp thông tin về số lượng cổ phiếu phổ thông lưu hành bình quân – trong trường hợp này là 25 triệu cổ phiếu – làm cơ sở để tính toán thu nhập trên mỗi cổ phiếu (EPS). EPS là chỉ số then chốt để các nhà đầu tư đánh giá khả năng sinh lời của doanh nghiệp trên mỗi đơn vị sở hữu. Trong bối cảnh thu nhập ròng giảm, EPS sẽ suy giảm tương ứng, ảnh hưởng đến giá cổ phiếu và sức hấp dẫn đầu tư.

Cuối cùng, cổ tức trên mỗi cổ phiếu phổ thông cho biết mức chi trả thực tế của công ty cho cổ đông, nếu có. Khoản chi này không bắt buộc, và hoàn toàn phụ thuộc vào quyết định của Hội đồng Quản trị – một yếu tố mang tính chiến lược trong việc giữ chân nhà đầu tư và cân bằng với nhu cầu tái đầu tư vào doanh nghiệp.

Bảng cân đối kế toán (Balance Sheet) là một báo cáo tài chính tĩnh, cung cấp cái nhìn tổng thể về tình hình tài chính của doanh nghiệp tại một thời điểm cụ thể. Báo cáo này cho biết doanh nghiệp đang sở hữu gì (tài sản), đang nợ bao nhiêu (nợ phải trả) và phần còn lại thuộc về ai (vốn chủ sở hữu). Ba thành phần này được kết nối bằng phương trình kế toán kinh điển:

Tài sản = Nợ phải trả + Vốn chủ sở hữu

Chính vì lý do đó mà báo cáo này được gọi là bảng cân đối — bởi lẽ, tài sản của doanh nghiệp luôn được tài trợ từ hai nguồn chính: nợ vay và vốn của các cổ đông. Khi hai vế của phương trình này không cân bằng, đó là tín hiệu cảnh báo nghiêm trọng về sai sót trong ghi nhận hoặc nguy cơ mất cân đối tài chính.

Một bảng cân đối kế toán được sắp xếp một cách hệ thống như sau:

Vốn chủ sở hữu (Shareholders’ Equity): Phản ánh phần còn lại thuộc về cổ đông sau khi trừ nợ khỏi tài sản. Đây chính là giá trị sổ sách của công ty, bao gồm:

Ví dụ minh họa: Dưới đây là bảng cân đối kế toán hợp nhất của XXY Corp. cho năm tài chính kết thúc ngày 31/12/2024 (đơn vị: triệu USD).

Bảng cho thấy tổng tài sản của doanh nghiệp đạt 1.200 triệu USD, trong đó 700 triệu USD là nợ phải trả và 500 triệu USD còn lại thuộc về vốn chủ sở hữu. Từ đó, ta xác định được giá trị tài sản ròng — chính là “giá trị nội tại” của công ty dưới góc nhìn kế toán.

Cách đọc bảng cân đối kế toán không chỉ dừng lại ở việc liệt kê số liệu — nhà quản trị có thể khai thác nhiều thông tin chiến lược như:

Bằng cách so sánh bảng cân đối giữa các kỳ kế toán, doanh nghiệp có thể đánh giá mức độ tăng trưởng ổn định, xu hướng sử dụng nguồn lực và khả năng đáp ứng các nghĩa vụ tài chính trong tương lai. Trong một môi trường kinh doanh nhiều biến động, bảng cân đối kế toán chính là công cụ then chốt để duy trì sự lành mạnh về tài chính và tăng cường lòng tin với nhà đầu tư, ngân hàng và các bên liên quan.

Khác với lợi nhuận – vốn chịu ảnh hưởng bởi các nguyên tắc kế toán dồn tích, khấu hao và các điều chỉnh phi tiền mặt – báo cáo lưu chuyển tiền tệ ghi nhận các khoản tiền mặt thực tế đã vào và ra khỏi doanh nghiệp trong một giai đoạn, thường là quý hoặc năm tài chính. Đây là công cụ then chốt để đánh giá tính thanh khoản thực tế, khả năng tự tài trợ và năng lực chống chịu tài chính của tổ chức.

Cấu trúc của báo cáo lưu chuyển tiền tệ

Báo cáo này thường được chia thành ba nhóm dòng tiền chính, tương ứng với ba loại hoạt động cốt lõi trong doanh nghiệp:

Một doanh nghiệp có lợi nhuận cao nhưng dòng tiền âm từ hoạt động kinh doanh là dấu hiệu cảnh báo về tính bền vững.

Doanh nghiệp có thể sử dụng báo cáo dòng tiền để xác định liệu mình có đủ nguồn lực tài chính để duy trì hoạt động thường nhật như trả lương, đóng bảo hiểm xã hội, nộp thuế, thanh toán nhà cung cấp…

Ví dụ, nếu dòng tiền từ hoạt động kinh doanh liên tục âm trong nhiều kỳ, ban lãnh đạo sẽ phải ra quyết định cắt giảm chi phí, hoãn đầu tư không thiết yếu, hoặc đàm phán lại điều khoản thanh toán với nhà cung cấp để giảm áp lực dòng tiền.

Lúc này, doanh nghiệp có thể sử dụng báo cáo này để:

Báo cáo dòng tiền nội bộ giúp doanh nghiệp theo dõi chi tiết tiền thực thu và thực chi trong từng giai đoạn. Khác với lợi nhuận trên giấy, dòng tiền phản ánh khả năng thanh toán thực tế – liệu công ty có đủ tiền để trả lương, nộp thuế, đầu tư hay trả nợ đúng hạn hay không.

Mẫu báo cáo dòng tiền nội bộ

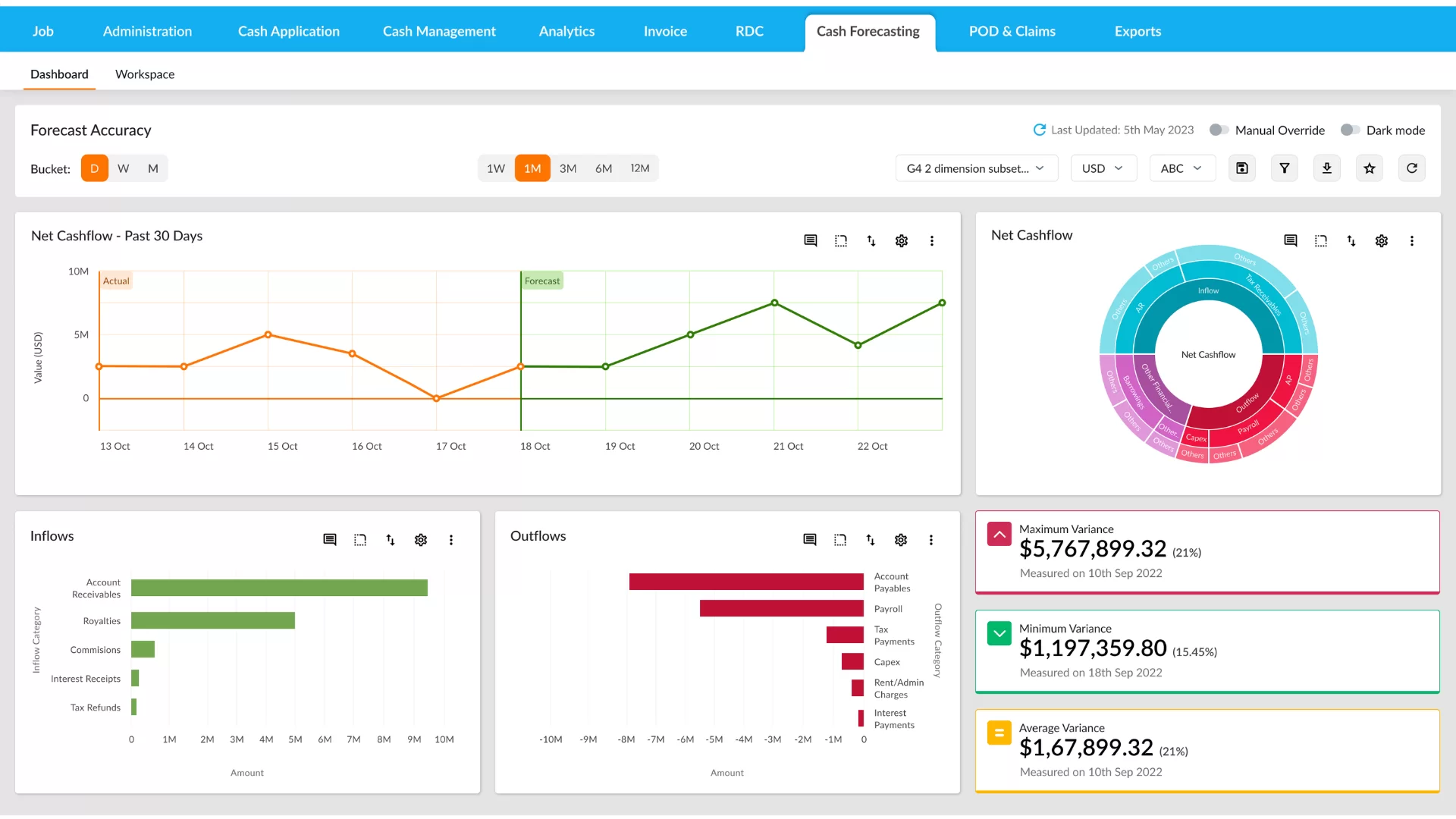

Khi được hiển thị trực quan trên dashboard phần mềm quản trị, báo cáo dòng tiền cho phép người quản lý nhìn rõ luồng tiền ra vào qua biểu đồ động, biểu đồ dòng thời gian hoặc dạng bảng so sánh. Việc phát hiện sớm tình trạng thâm hụt, dư tiền hay chu kỳ thanh toán bất hợp lý sẽ giúp nhà điều hành đưa ra các quyết định tài chính kịp thời, chính xác hơn.

>>>Xem thêm: Mẫu báo cáo chi phí mới nhất và cách lập báo cáo hiệu quả

Báo cáo lãi lỗ nội bộ phản ánh hiệu quả kinh doanh thông qua các chỉ số cốt lõi như doanh thu, giá vốn, chi phí hoạt động và lợi nhuận ròng. Bên cạnh đó, báo cáo có thể chi tiết theo từng sản phẩm, khách hàng hoặc phòng ban, giúp doanh nghiệp hiểu rõ đâu là nguồn lợi nhuận thực sự, đâu là khu vực cần cải thiện.

Mẫu báo cáo lãi lỗ nội bộ

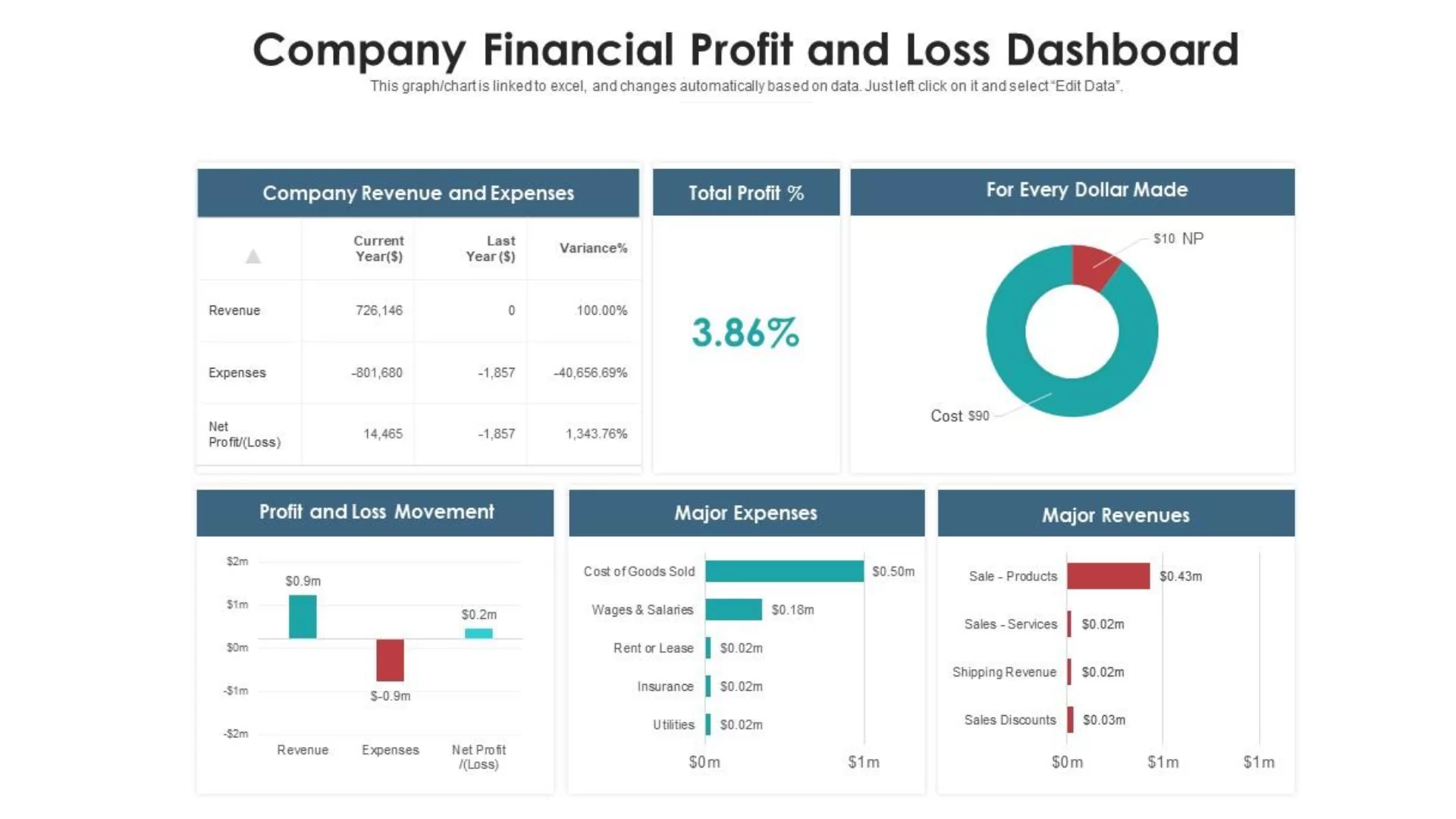

Khi ứng dụng phần mềm quản trị có dashboard, các chỉ số lãi lỗ được thể hiện qua biểu đồ dạng cột, donut hoặc heatmap. Điều này giúp ban lãnh đạo nắm bắt ngay tình hình kinh doanh theo từng kỳ, dễ dàng so sánh với ngân sách, và ra quyết định điều chỉnh chiến lược – chẳng hạn như cắt giảm chi phí không hiệu quả hoặc tập trung vào các sản phẩm sinh lời cao hơn.

Báo cáo thu chi nội bộ cung cấp một cái nhìn thực tế về tất cả các khoản thu – chi phát sinh trong quá trình vận hành hàng ngày. Nhờ vậy, doanh nghiệp có thể đánh giá tính hợp lý của từng khoản chi phí, giám sát ngân sách theo từng bộ phận và đảm bảo việc sử dụng nguồn lực đúng định hướng.

Mẫu báo cáo thu chi nội bộ

Trên dashboard phần mềm báo cáo quản trị, các khoản thu – chi được phân loại theo mã ngân sách, dự án, hoặc phòng ban, với cảnh báo tức thì nếu chi vượt ngân sách. Nhờ tính minh bạch và cập nhật tự động, việc kiểm soát chi tiêu trở nên chủ động và linh hoạt hơn rất nhiều – đặc biệt hữu ích cho kế toán trưởng và giám đốc tài chính trong việc theo dõi hiệu quả sử dụng nguồn vốn.

Dù báo cáo tài chính là một phần không thể thiếu trong mọi doanh nghiệp, điều đó không có nghĩa là việc lập báo cáo luôn suôn sẻ hay dễ dàng. Trên thực tế, đây là một trong những quy trình phức tạp và dễ gặp thách thức nhất.

Thứ nhất, việc lập báo cáo tài chính đòi hỏi một lượng lớn thời gian và công sức. Đặc biệt nếu bạn vẫn sử dụng Excel truyền thống, quy trình tổng hợp số liệu, xử lý thủ công và chia sẻ nội bộ có thể trở nên rườm rà, chậm trễ và dễ gây áp lực cho đội ngũ tài chính.

Thứ hai, các báo cáo quan trọng như báo cáo thu nhập, bảng cân đối kế toán và báo cáo lưu chuyển tiền tệ rất dễ xảy ra sai sót. Với khối lượng công việc thủ công lớn, sai lệch về dữ liệu gần như là điều không thể tránh khỏi. Đó có thể là những con số bị bỏ sót khi tổng hợp, hoặc thông tin sai lệch do nhập nhầm. Dù lỗi ở khâu nào, hậu quả có thể rất nghiêm trọng – từ việc đưa ra quyết định sai lầm cho đến ảnh hưởng đến độ tin cậy của báo cáo đối với cơ quan quản lý, nhà đầu tư hay các bên liên quan.

Cuối cùng, một vấn đề phổ biến khác là thiếu đồng bộ dữ liệu giữa các phòng ban. Khi mỗi bộ phận sử dụng một hệ thống hoặc định dạng khác nhau, việc tổng hợp dữ liệu tài chính toàn công ty trở nên khó khăn, dễ gây ra chênh lệch và hiểu nhầm.

Trong Khảo sát báo cáo doanh nghiệp của EY , hơn một nửa số người được hỏi (65%) cho biết họ có hơn 10 đơn vị kinh doanh. Trong khi đó, 59% trong số họ có hơn 10 pháp nhân đang hoạt động. Do đó, phần lớn (86%) các công ty sử dụng hơn năm hệ thống báo cáo tài chính.

Sự phức tạp đó chắc chắn sẽ tạo ra các vấn đề về quản trị dữ liệu và chuyển giao dữ liệu nếu các quy trình thủ công vẫn là cách chính để truyền tải thông tin từ các thực thể và công ty con trở lại công ty mẹ.

Phần mềm báo cáo quản trị công cụ có khả năng phân tích và hỗ trợ nhà quản trị ra quyết định.

Đó cũng chính là lý do BCanvas được thiết kế như một nền tảng báo cáo quản trị mạnh mẽ, dành riêng cho đội ngũ tài chính – kế toán hiện đại.

BCanvas không chỉ đơn thuần giúp nâng cao chất lượng báo cáo mà còn tối ưu hiệu suất công việc và tạo ra giá trị cho doanh nghiệp.

Báo cáo tài chính là một quy trình không thể thiếu trong hầu hết mọi ngành. Các doanh nghiệp và tập đoàn phụ thuộc vào việc phân tích và xem xét các tài liệu tài chính để đưa ra quyết định và nhận được sự hỗ trợ tài chính. Các tổ chức tài chính cũng dựa vào tài liệu tài chính để theo dõi việc tuân thủ, cấp tín dụng và đánh giá lợi nhuận và hiệu suất. Hãy xem xét một số nhóm và chuyên gia sử dụng báo cáo tài chính:

Nhà đầu tư, cổ đông và chủ nợ: Nhà đầu tư và cổ đông sở hữu cổ phiếu công ty và xem xét các báo cáo tài chính để đánh giá cách công ty tạo ra lợi nhuận. Các chủ nợ cũng sử dụng dữ liệu từ các báo cáo tài chính để hiểu cách các công ty trả nợ và đầu tư tín dụng để tạo ra tăng trưởng kinh doanh.

Quản lý điều hành: Giám đốc điều hành và các nhóm sử dụng hệ thống báo cáo tài chính để xem xét hiệu suất và sửa đổi tài liệu. Báo cáo tài chính cũng hỗ trợ việc ra quyết định của ban điều hành, mà các công ty sử dụng để thiết lập mục tiêu và mục tiêu của phòng ban.

Các tổ chức quản lý: Các tổ chức quản lý cũng thu thập và xem xét dữ liệu kinh doanh từ các báo cáo tài chính. Các tổ chức chính phủ, bao gồm IRS và Ủy ban Giao dịch Chứng khoán (SEC) giám sát việc tuân thủ các hoạt động báo cáo tài chính để lập hồ sơ thuế và doanh thu.

Người tiêu dùng trong ngành: Báo cáo tài chính cũng quan trọng để giáo dục người tiêu dùng về các hoạt động của công ty và tạo sự minh bạch trên thị trường. Giao tiếp cởi mở về thu nhập, hoạt động đầu tư và quyên góp từ thiện giúp thông báo cho khách hàng và có thể thúc đẩy doanh số bán hàng bổ sung.

Công đoàn và nhân viên: Các tổ chức công đoàn đại diện cho nhân viên giám sát báo cáo tài chính để đảm bảo các thành viên nhận được mức lương và sự đối xử công bằng tại nơi làm việc. Báo cáo tài chính cũng có lợi cho nhân viên, những người có thể xem xét báo cáo để hiểu rõ hơn về sự ổn định tài chính và lợi nhuận dài hạn của công ty họ.

Có một số dấu hiệu cảnh báo có thể chỉ ra vấn đề với báo cáo tài chính. Bạn có thể điều chỉnh doanh nghiệp hoặc sổ sách của mình để khắc phục chúng.

Mặc dù báo cáo tài chính có tính thông tin nhưng vẫn có những hạn chế:

Để đọc báo cáo tài chính, bạn phải hiểu các thuật ngữ chính và mục đích của bốn báo cáo chính: bảng cân đối kế toán, báo cáo thu nhập, báo cáo lưu chuyển tiền tệ và báo cáo vốn chủ sở hữu của cổ đông.

Bảng cân đối kế toán cho biết công ty sở hữu những gì so với nợ. Báo cáo thu nhập cho thấy lợi nhuận theo thời gian. Báo cáo lưu chuyển tiền tệ theo dõi dòng tiền vào và ra khỏi công ty. Báo cáo vốn chủ sở hữu của cổ đông cho biết lợi nhuận hoặc thua lỗ mà cổ đông sẽ có nếu công ty thanh lý ngày hôm nay

Tại Việt Nam, doanh nghiệp phải lập và nộp báo cáo tài chính hàng tháng, hàng quý và hàng năm, với các quyền cụ thể như trước ngày 15 của tháng sau cho báo cáo tháng và trước ngày 30 tháng 4 năm sau cho báo cáo năm. Báo cáo phải góp thủ chuẩn mực kế toán Việt Nam.

Với sự đồng hành của đội ngũ chuyên gia nhiều năm kinh nghiệm trong lĩnh vực tài chính – kế toán và chuyển đổi số, các giải pháp tiên phong công nghệ và nhân sự thực chiến triển khai trực tiếp ngay tại doanh nghiệp TacaSoft cam kết mang đến những giải pháp toàn diện, giúp doanh nghiệp ra quyết định nhanh hơn, chính xác hơn và phát triển bền vững trong kỷ nguyên số.

TacaSoft,