ERP

Chuyên ngành

Tools/Apps

Công nghệ

Code riêng

Chuyển đổi số ngành ngân hàng là hành động tích hợp các công nghệ và chiến lược số để tối ưu hóa hoạt động và nâng cao trải nghiệm cá nhân hóa. Trong toàn ngành dịch vụ tài chính, điều này chỉ có thể thực hiện được bằng cách phá vỡ các kho dữ liệu riêng biệt và tái thiết trải nghiệm của khách hàng. Theo dự đoán của Statista sẽ có 2,5 tỷ cá nhân sử dụng dịch vụ ngân hàng trực tuyến vào năm 2024.

Chuyển đối số ngành ngân hàng đòi hỏi việc sử dụng các ứng dụng ngân hàng trực tuyến, phần mềm mã hóa dữ liệu, trợ lý ảo, phần mềm hệ thống KYC, tối ưu hóa trang web,… Báo cáo từ MarketsandMarkets dự đoán sự tăng trưởng mạnh mẽ của thị trường nền tảng ngân hàng kỹ thuật số toàn cầu, từ 8,2 tỷ USD năm 2021 lên 13,9 tỷ USD vào năm 2026, với tốc độ tăng trưởng kép hàng năm (CAGR) đạt 11,3%.

Theo nghiên cứu này, sự tăng trưởng này chủ yếu xuất phát từ hai yếu tố chính: nhu cầu ngày càng cao của các ngân hàng trong việc cung cấp trải nghiệm khách hàng tối ưu và xu hướng ngày càng tăng trong việc áp dụng các công nghệ đám mây trong các tổ chức ngân hàng.

Những yếu tố này không chỉ thúc đẩy sự đổi mới trong ngành mà còn đặt ra những thách thức mới về quản lý và bảo mật dữ liệu, đòi hỏi các ngân hàng phải liên tục cải tiến và nâng cao năng lực công nghệ của mình để có thể chuyển đối số ngành ngân hàng thành công.

Xu hướng ngân hàng kỹ thuật số bắt đầu khi các nhà lãnh đạo tài chính nhận thấy phần lớn người dùng của họ đang hoạt động trên các kênh kỹ thuật số. Các ngân hàng đã bắt đầu triển khai chuyển đổi số cách đây nhiều năm với chiến lược rõ ràng.

Với việc triển khai các chiến lược kỹ thuật số theo hướng tiếp cận “từ trên xuống”, ngành ngân hàng đã trở nên bao quát khách hàng hơn và am hiểu công nghệ hơn. Sự chuyển đổi từ nền tảng truyền thống sang nền tảng kỹ thuật số đang diễn ra như vơi với một số điểm nổi bật:

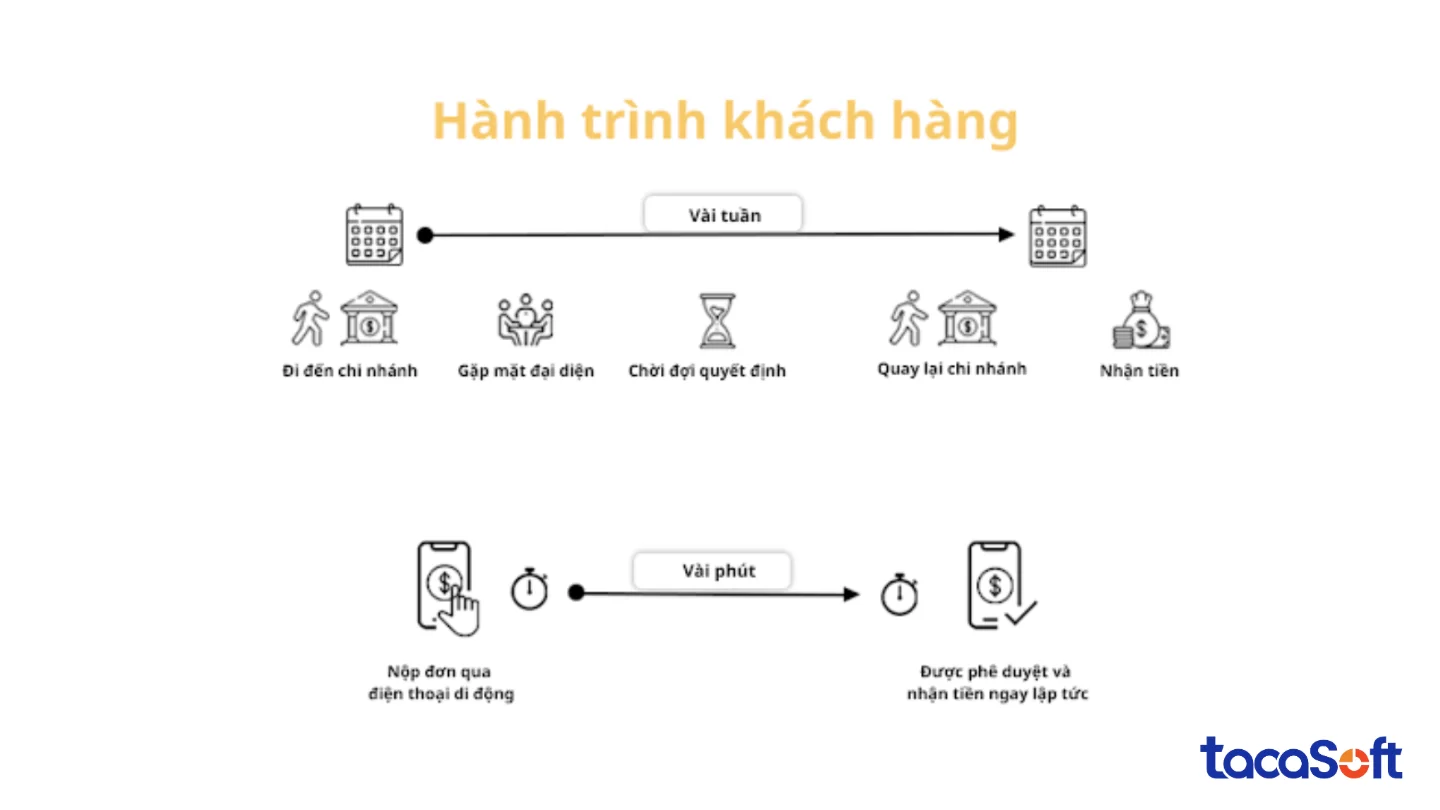

Sự gia tăng người dùng thực hiện giao dịch qua các ứng dụng di động và trang web đã thúc đẩy sự lên ngôi của Ngân hàng Đa kênh (Omni-channel Banking) trong lĩnh vực dịch vụ tài chính. Do đó, dịch vụ ngân hàng điện tử được cung cấp trên các thiết bị di động trở thành một phần thiết yếu trong hành trình chuyển đổi số của ngân hàng.

Để bắt kịp thị trường luôn thay đổi, các ngân hàng truyền thống buộc phải thích nghi với các công nghệ và mô hình hoạt động mới. Điều này cho phép họ đồng hành cùng khách hàng xuyên suốt hành trình trải nghiệm, từ khi bắt đầu tìm hiểu đến khi sử dụng dịch vụ.

Cùng với sự thay đổi hành vi khách hàng, sự phát triển và nhu cầu ngày càng tăng đối với Trí tuệ Nhân tạo (AI), Blockchain và Internet of Things (IoT) đã đẩy nhanh quá trình chuyển đối số ngành ngân hàng

Ngày nay, các ngân hàng phụ thuộc rất nhiều vào chiến lược đa kênh, phá vỡ các rào cản dữ liệu từ mọi kênh để cải thiện trải nghiệm của khách hàng.

Quá trình chuyển đối số ngành ngân hàng đã giúp các nhà cung cấp dịch vụ tài chính cải thiện hiệu quả hoạt động, tạo ra tăng trưởng và sự tiện lợi, đồng thời mang đến cơ hội thu hút thêm nhiều khách hàng tiềm năng.

Sự bùng nổ của chuyển đối số ngành ngân hàng đang mang đến cuộc cách mạng cho ngành tài chính, mang lại lợi ích to lớn cho cả doanh nghiệp và khách hàng. Loại bỏ quy trình trung gian rườm rà, ngân hàng số giúp giảm chi phí, tăng tốc độ giao dịch và nâng cao trải nghiệm người dùng với các lợi ích nổi bật:

Hệ thống quản lý tài chính kỹ thuật số hiện đại giúp các ngân hàng dễ dàng tuân thủ hơn. Các tính năng tiên tiến như kiểm toán tự động hỗ trợ nhân viên giảm thiểu thời gian xử lý báo cáo và tài liệu kiểm toán. Dữ liệu kỹ thuật số được chuẩn hóa và có thể chia sẻ trên nhiều nền tảng mà không gặp bất kỳ lỗi nào.

Bên cạnh đó, hệ thống tính lương kỹ thuật số trên nền tảng đám mây cung cấp các bản cập nhật kịp thời, giúp các ngân hàng không phải lo lắng về việc cập nhật các quy định mới.

Giống như doanh nghiệp cần khách hàng, khách hàng cũng cần dịch vụ. Sự chủ động trong cung cấp dịch vụ của các tổ chức tài chính đã tạo nên bước ngoặt. Không chỉ riêng ngân hàng, mà tất cả các ngành nghề giờ đây đều có thể thu hút khách hàng mới với chi phí thấp hơn và dễ dàng hơn. Thanh toán trực tuyến tức thời giúp mọi khách hàng và doanh nghiệp hoạt động thuận tiện, không gặp rắc rối.

Sự bùng nổ của các kênh truyền thông xã hội, cổng mua sắm trực tuyến và ứng dụng ngân hàng di động đã mở ra cánh cửa cho các ngân hàng và doanh nghiệp khác tiếp cận khách hàng hiệu quả hơn. Quá trình số hóa ngân hàng này đã thúc đẩy các sáng tạo kinh doanh mới, phụ thuộc chặt chẽ vào các dịch vụ ngân hàng.

An ninh dữ liệu khách hàng là một trong những vấn đề nan giải mà các công ty và tổ chức đang phải vật lộn để vượt qua. Tin tốt là, các ngân hàng hiện nay có thể bảo vệ dữ liệu nhạy cảm bằng các dịch vụ phát triển phần mềm. Nhờ đó, tài khoản của khách hàng được an toàn trước những kẻ lừa đảo, tấn công tin tặc, lừa đảo giả mạo (phishing) và các mối đe dọa khác.

Cách mạng số hóa trong lĩnh vực ngân hàng và tài chính đã cho phép các ngân hàng đáp ứng chính xác nhu cầu của khách hàng. Thay vì dự đoán, các tổ chức tài chính bắt đầu xây dựng sản phẩm và ưu đãi dựa trên chi tiêu hàng ngày của khách hàng. Đây chính là lợi ích lớn nhất mà ngân hàng số mang lại cho người dùng.

Việc sử dụng ngày càng nhiều các thiết bị thông minh, kết nối internet được cải thiện và nhu cầu trải nghiệm người dùng cao cấp chính là những động lực then chốt thúc đẩy xu hướng chuyển đổi số, mang các giải pháp ngân hàng đến tận tay khách hàng. Cùng với những yếu tố này, 6 yếu tố thiết yếu sau đây có tác động đáng kể đến thành công của ngân hàng kỹ thuật số.

Quá trình chuyển đổi buộc các ngân hàng phải áp dụng “phương thức lấy khách hàng làm trung tâm”, mang lại sự tương tác tốt nhất.. Chiến lược kỹ thuật số xoay quanh việc đảm bảo đáp ứng các nhu cầu và mong đợi của khách hàng. Ngân hàng hiện đại đang cung cấp trải nghiệm sản phẩm được cá nhân hóa, giải quyết thắc mắc liền mạch, minh bạch và bảo mật – đây là những yếu tố cốt lõi để khách hàng hài lòng với các giải pháp hiện đại.

Ngày nay, khách hàng yêu cầu trải nghiệm kết hợp, bao gồm cả tốc độ, sự tiện lợi và tính gắn kết cá nhân với sản phẩm. Đây là lý do tại sao lĩnh vực ngân hàng đang chuyển đổi theo ba mô hình vận hành chính:

Kỹ thuật số là một phần cốt lõi của doanh nghiệp (Digital as a Business)

Kỹ thuật số là một lĩnh vực kinh doanh mới (Digital as the New Line of Business):

Ngân hàng số thuần túy (Digital Native):

Chuyển đổi số ngành ngân hàng không chỉ đơn thuần là áp dụng các công nghệ hiện đại. Ngày nay, quá trình chuyển đổi số trong lĩnh vực này được cải thiện đáng kể nhờ cơ sở hạ tầng nền tảng cung cấp dữ liệu cho các hoạt động trực tiếp với khách hàng.

Do đó, hiện đại hóa cơ sở hạ tầng cũ (legacy infrastructure) đóng vai trò then chốt thúc đẩy chuyển đổi số ngành ngân hàng.

Các tổ chức ngân hàng và tài chính nhận thức rõ sức mạnh của dữ liệu khách hàng. Điều này đồng nghĩa với việc họ triển khai nhiều hoạt động phân tích dữ liệu hơn để phân tích và theo dõi hành vi của khách hàng. Nhờ đó, ngành ngân hàng có thể xây dựng các sản phẩm và dịch vụ phù hợp hơn với nhu cầu của khách hàng. Đây có thể là lý do tại sao các doanh nghiệp fintech lớn thường thuê ngoài các dịch vụ phân tích dữ liệu.

Không chỉ ngân hàng mà mọi lĩnh vực như công nghiệp, thương mại điện tử, nông nghiệp, CNTT, v.v. đều đang đi lên với các năng lực kỹ thuật số. Điều này bao gồm văn hóa doanh nghiệp, công nghệ, chiến lược và kỹ năng góp phần vào hành trình chuyển đổi số. Do đó, toàn bộ thị trường tiêu dùng đang trên đà chuyển đổi kỹ thuật số, đây là một trong những lý do thúc đẩy chuyển đổi ngân hàng kỹ thuật số.

Chuyển đổi số ngành ngân hàng được xác định là một trong 8 lĩnh vực cần ưu tiên theo Quyết định 749/QĐ-TTg (2020) của Thủ tướng Chính phủ phê duyệt Chương trình “Chuyển đổi số quốc gia đến năm 2025, định hướng đến năm 2030”

Với mục tiêu đổi mới toàn diện hệ thống ngân hàng, gia tăng tiện ích, tối ưu hóa hoạt động nghiệp vụ: Đến năm 2025, 100% giao dịch trên Cổng dịch vụ công và Hệ thống thông tin một cửa của Ngân hàng Nhà nước được xác thực điện tử; Ít nhất 70% số lượng giao dịch của khách hàng được thực hiện thông qua các kênh số; Ít nhất 60% tổ chức tín dụng có tỷ trọng doanh thu từ kênh số đạt trên 30%;

Chỉ thị đưa ra các giải pháp chuyển đối số ngành ngân hàng

Khi khái niệm chuyển đổi số trong lĩnh vực dịch vụ tài chính ra đời, các ngân hàng bắt đầu xây dựng một chiến lược chi tiết để cải tổ mô hình hoạt động, nâng cao ưu đãi cho khách hàng và tạo ra quy trình lấy khách hàng làm trung tâm xuyên suốt. Để quá trình này thành công, ngành ngân hàng đã sử dụng các dịch vụ chuyển đổi doanh nghiệp kỹ thuật số nhằm tạo ra giá trị cho cả ngân hàng và khách hàng.

Dưới đây là một số công cụ và công nghệ được sử dụng nhiều nhất trong lĩnh vực ngân hàng kỹ thuật số.

Trí tuệ Nhân tạo (AI) đang được tận dụng trong các trợ lý ảo và chatbot để giải quyết các vấn đề của khách hàng bằng cách cung cấp thông tin cần thiết. Cùng với đó, AI được sử dụng cho mục đích phân tích và quản lý dữ liệu, bảo mật dữ liệu và nâng cao trải nghiệm khách hàng.

Ví dụ, AI có thể phát hiện các mẫu lặp lại bằng cách phân tích dữ liệu khách hàng chỉ trong vài giây.

Học máy (Machine Learning) là một người bạn đồng hành khác của các ngân hàng, có khả năng thu thập, lưu trữ và so sánh dữ liệu người dùng theo thời gian thực. Một trong những lợi thế lớn nhất của việc sử dụng Học máy trong lĩnh vực ngân hàng là phát hiện gian lận. Dễ dàng phát hiện bất kỳ thay đổi nào trong hành động của người dùng và thực hiện các biện pháp phòng ngừa kịp thời với Học máy.

Barclays là một trong những tập đoàn dịch vụ tài chính lớn nhất thế giới, hoạt động tại hơn 40 quốc gia. Ngân hàng đã tiên phong trong việc ứng dụng Trí tuệ Nhân tạo (AI) và Học máy (Machine Learning) để chống gian lận và nâng cao trải nghiệm khách hàng khi ứng dụng AI, Machine Learning chống gian lận:

IoT đóng vai trò quan trọng trong việc phân tích dữ liệu theo thời gian thực, mang đến cho khách hàng trải nghiệm cá nhân hóa và phù hợp hơn. Nhờ khả năng kết nối thông minh giữa các thiết bị của IoT, khách hàng có thể thực hiện thanh toán không chạm nhanh chóng và tiện lợi chỉ trong vài giây.

Mọi thảo luận về triển khai kỹ thuật số trong chuyển đổi số ngành ngân hàng đều không thể thiếu blockchain. Việc tích hợp blockchain vào lĩnh vực tài chính đã mang lại các giao dịch dữ liệu an toàn, tính chính xác cao hơn và giao diện được cải thiện. Khách hàng hiện đại hoàn toàn tin tưởng vào các giải pháp blockchain và tin rằng nó giúp các giao dịch và hoạt động ngân hàng khác trở nên minh bạch và thuận tiện hơn. Thực tế, sự kết hợp giữa blockchain và IoT (BIoT) là một trong những xu hướng công nghệ ngân hàng kỹ thuật số lớn nhất.

Santander, một trong những ngân hàng lớn nhất thế giới, đã tiên phong trong việc áp dụng sự kết hợp giữa Blockchain và IoT (BIoT) để nâng cao trải nghiệm khách hàng và tối ưu hóa hoạt động, mang lại lợi ích to lớn cho cả Santander và khách hàng của họ.

Ứng dụng BIoT tại Santander:

Lợi ích của BIoT cho Santander:

Điện toán đám mây (Cloud Computing) hiện là công nghệ được các ngân hàng và tổ chức tài chính ưa chuộng nhất. Dịch vụ điện toán đám mây mang lại nhiều lợi ích, bao gồm:

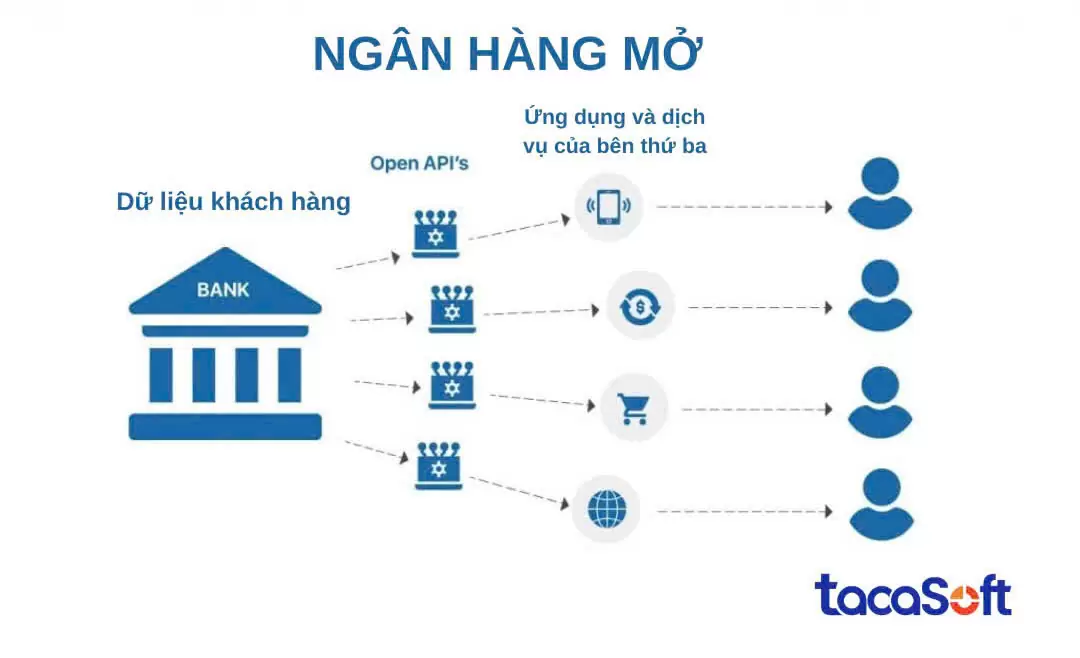

Banking APIs

Sự phát triển của điện toán đám mây mở đường cho việc sử dụng các Giao diện lập trình ứng dụng Ngân hàng (API) (Banking APIs) nhiều hơn. API Ngân hàng là những bộ công cụ cho phép các nhà phát triển bên thứ ba kết nối các ứng dụng và dịch vụ của họ với hệ thống ngân hàng. Điều này mang lại những lợi ích như:

Phân tích dữ liệu lớn (Big data analytics) đang thay đổi cách thức hoạt động của ngành ngân hàng trong kỷ nguyên số. Nhờ vào khả năng thu thập và xử lý lượng dữ liệu khổng lồ, các ngân hàng có thể:

Nhờ những lợi ích to lớn này, phân tích dữ liệu lớn đang trở thành chìa khóa cho chuyển đổi số ngành ngân hàng, giúp các ngân hàng cạnh tranh hiệu quả và mang lại giá trị tốt hơn cho khách hàng.

Các cơ hội chuyển đổi số ngành ngân hàng:

Dưới góc độ quản lý nhà nước và định hướng chuyển đổi số ngành ngân hàng, Thống đốc NHNN Việt Nam đã ký quyết định phê duyệt Kế hoạch chuyển đổi số ngành Ngân hàng đến năm 2025, định hướng đến năm 2030.

Kế hoạch này khuyến khích sự phát triển các mô hình ngân hàng số, gia tăng tiện ích, trải nghiệm khách hàng và thực hiện mục tiêu tài chính toàn diện, phát triển bền vững dựa trên cơ sở thúc đẩy ứng dụng các công nghệ mới, tiên tiến trong quản trị điều hành và cung ứng sản phẩm, dịch vụ theo hướng tự động hóa quy trình, tối ưu hóa hoạt động nghiệp vụ.

Công nghệ phát triển kéo theo đó là hành vi tiêu dùng sản phẩm, dịch vụ của ngân hàng cũng thay đổi theo. Để đáp ứng nhu cầu của khách hàng hiện nay, các ngân hàng đều phải ứng dụng công nghệ để chuyển đổi số. Thúc đẩy hoạt động chuyển đối số ngành ngân hàng.

Nhờ chuyển đổi số ngành ngân hàng, các ngân hàng đã phát triển các kênh giao dịch số như:

Các công nghệ ứng dụng đang chuyển đổi số ngành ngân hàng tại Việt Nam:

Hiện tại, ngân hàng HSBC hợp tác với IBM để triển khai giải pháp thanh toán quốc tế dựa trên blockchain. Techcombank sử dụng Big Data để phân tích hành vi chi tiêu của khách hàng và đề xuất các sản phẩm phù hợp. Các công nghệ không những giúp tự động hoá các tác vụ lặp lại của ngân hàng mà còn mang lại các lợi ích khác như:

Chuyển đổi số ngành ngân hàng tại VPBank, VPBank tiên phong trong việc tích hợp thẻ Mastercard & Visa trên Google Wallet tại Việt Nam. VPBank là ngân hàng đầu tiên tại Việt Nam cho phép khách hàng tích hợp cả hai loại thẻ tín dụng và ghi nợ quốc tế Mastercard & Visa trên ứng dụng Google Wallet. Nhờ tính năng đột phá này, khách hàng VPBank có thể thanh toán nhanh chóng, tiện lợi và an toàn hơn

Tuy nhiên, bên cạnh những cơ hội, quá trình chuyển đổi số ngành ngân hàng Việt Nam cũng gặp phải một số thách thức:

TacaSoft có thể giúp gì cho quá trình chuyển đổi số trong ngân hàng của bạn?

Chuyển đổi số ngành ngân hàng không chỉ là xu hướng mà còn là yếu tố sống còn của các ngân hàng trong kỷ nguyên số. Để thành công, các ngân hàng cần một đối tác tin cậy, có kinh nghiệm và am hiểu sâu sắc về ngành.

TacaSoft với vai trò là một đơn vị tư vấn hàng đầu về chuyển đổi số ngành ngân hàng, cam kết đồng hành cùng ngân hàng của bạn trên hành trình chuyển đổi số. Với đội ngũ chuyên gia giàu kinh nghiệm và các giải pháp công nghệ tiên tiến, TacaSoft tự tin sẽ giúp ngân hàng của bạn thành công trong cuộc cách mạng số.

TacaSoft,